¿Está China acaparando la transición hacia la energía verde en América Latina?

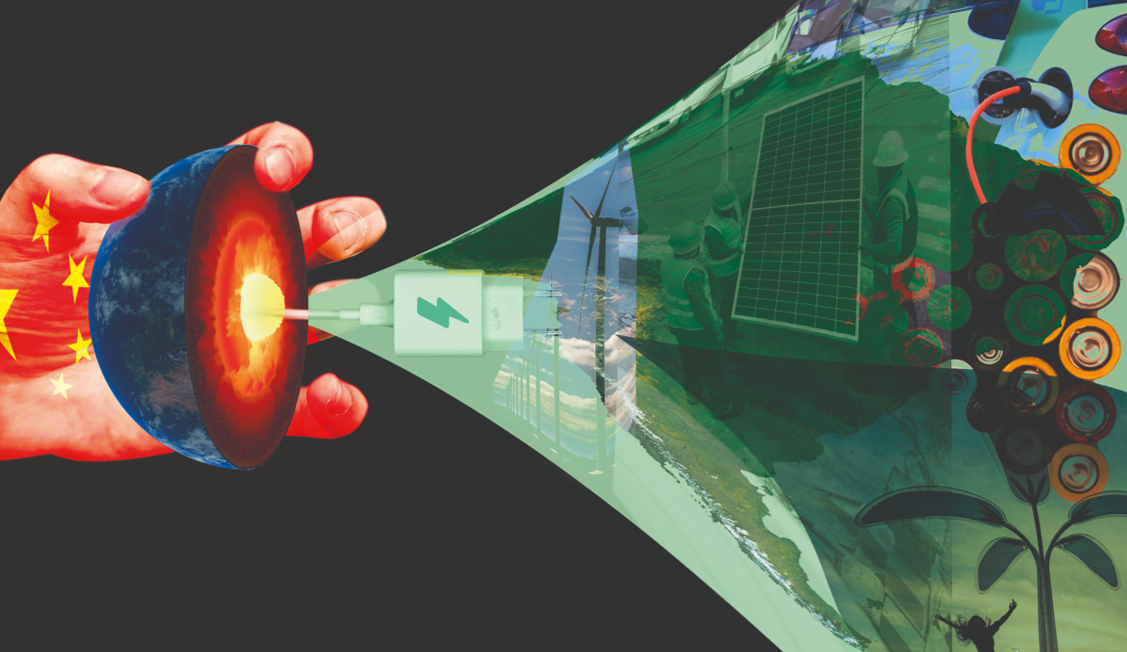

Un elemento clave del avance económico de China en las últimas cuatro décadas ha sido la promoción por parte del gobierno de la adquisición por parte de sus empresas de capacidades y cuota de mercado en sectores considerados estratégicamente importantes para el país. En los últimos años, ese énfasis se ha centrado cada vez más en las tecnologías digitales y la energía verde.

El avance de las empresas con sede en la República Popular China (RPC) en telecomunicaciones y otros sectores digitales ha recibido una importante cobertura en la prensa y la atención de los responsables políticos estadounidenses. Sin embargo, el avance igualmente importante de las empresas con sede en la RPC en el sector de la energía verde ha recibido menos atención.

En la última década, en América Latina y en otros lugares, las empresas con sede en la RPC han progresado considerablemente en sectores críticos para la transición a la energía verde, como la hidroeléctrica, la solar, la eólica, los vehículos eléctricos, el almacenamiento y la transmisión de electricidad, así como en minerales estratégicos críticos para esos sectores, como el litio y los elementos de tierras raras.

En el último trimestre de 2023, BYD superó por primera vez a Tesla en ventas de vehículos eléctricos a nivel mundial.

La RPC también ha incluido cada vez más la cooperación en materia de energía verde en su diplomacia con la región, como en la reunión de abril de 2023 del presidente Xi Jinping con el brasileño Luis Ignacio da Silva.

El fortalecimiento de la posición de las empresas estatales chinas en estos sectores permite a la RPC obtener enormes beneficios y una influencia estratégica, a medida que los gobiernos de todo el mundo realizan la transición de los combustibles fósiles a la energía verde.

Instalaciones hidroeléctricas

En el sector hidroeléctrico, durante las dos últimas décadas, cada vez más empresas constructoras de la RPC orientadas a proyectos a gran escala, apoyadas por socios bancarios dispuestos a respaldar sus empresas en el extranjero y socios latinoamericanos simpatizantes, han construido una parte significativa de las nuevas instalaciones hidroeléctricas de la región, aunque con importantes problemas de calidad, sociales y medioambientales.

En Ecuador, el régimen socialista populista de Rafael Correa contrató a empresas con sede en la RPC para construir seis grandes instalaciones hidroeléctricas durante su mandato (2007-2017): Coca Coda Sinclair, Toachi-Pilatón, Minas San Francisco, Termoesmeraldas II, Delsitanisagua, Mazar Dudas y Quijos. Prácticamente todos los proyectos experimentaron problemas importantes; el gobierno ecuatoriano multó a China Water and Electric con 3,25 millones de dólares por Toachi-Pilaton, y finalmente le retiró el proyecto, al igual que retiró el proyecto Quijos a China National Electric Equipment Corporation, ambos por mal rendimiento. La mayor instalación hidroeléctrica construida por la RPC en Ecuador, Coca Coda Sinclair, estaba tan mal planificada y ejecutada que la estructura provocó una erosión masiva y el desvío del río Coca que la alimentaba, además de más de 17.000 grietas estructurales que impiden que la instalación, con un presupuesto muy superior a los 3.300 millones de dólares, funcione ni siquiera a la mitad de su capacidad de diseño de 1,5 GW.

En Bolivia, el gobierno populista de izquierdas de Evo Morales contrató a empresas con sede en la República Popular China para construir tres proyectos hidroeléctricos: la instalación de 400 MW de Rositas en Santa Cruz, de 1.000 millones de dólares, financiada por el Banco de Exportación e Importación de China y construida por la corporación China Water and Electric; la instalación de 120 MW de Misicuni en Cochabamba, de 442 millones de dólares, por la china CAMCE; y la instalación de 55 MW de San José, de 140 millones de dólares, terminada por Sinohydro en 2018. Sin embargo, al igual que en Ecuador, los tres proyectos hidroeléctricos chinos en Bolivia experimentaron retrasos significativos e inspiraron protestas tanto de los trabajadores como de las comunidades afectadas.

En Honduras, incluso antes del establecimiento de relaciones diplomáticas, empresas con sede en la RPC fueron contratadas para construir dos proyectos hidroeléctricos. La empresa china Sinohydro terminó la instalación Patuca III, de 347 millones de dólares, tras importantes retrasos debidos a protestas y a la violencia criminal. Sinohydro también fue contratada para construir las instalaciones de Aqua Zarca, pero finalmente abandonó su construcción. Tras el reconocimiento diplomático de la RPC por parte de Honduras en marzo de 2023, el gobierno de Xiomara Castro está negociando la construcción y financiación por parte de la RPC de una nueva instalación hidroeléctrica, Patuca II, de 150 MW.

En Argentina, en 2013, el gobierno peronista de izquierdas de Cristina Fernández contrató al Grupo Ghezouba, con sede en la RPC, con financiación del Banco de Desarrollo de China, en un proyecto de 4.700 millones de dólares para dos instalaciones hidroeléctricas en el río Santa Cruz, las instalaciones Néstor Kirchner y José Copérnico. Cuando el presidente de centro-derecha Maurico Macri llegó al poder en diciembre de 2015, suspendió el proyecto por cuestiones medioambientales y de otro tipo, pero se le convenció para que continuara con los proyectos, en parte debido a las cláusulas de “incumplimiento cruzado” incluidas en el contrato que habrían permitido a la República Popular China solicitar préstamos para otros proyectos financiados por China importantes para el gobierno, si se hubiera cancelado el proyecto hidroeléctrico.

En Guyana, el proyecto hidroeléctrico de las cataratas de Amaila, que iba a construir la empresa china Railway First Group y que estaba financiado principalmente por el Banco de Desarrollo de China, se canceló después de que el integrador de sistemas Sythe Global, con sede en Nueva York, se retirara del proyecto a finales de 2013. El proyecto resucitó poco después de que el Partido Popular Progresista (PPP) que había negociado el proyecto original volviera al poder en agosto de 2020. En 2022, sin embargo, el constructor chino preferido, China Railway First Group, se retiró del proyecto de 700 millones de dólares por su incapacidad para cumplir con la estructura de construcción, propiedad, operación y transferencia (BOOT) del contrato, preferida por el gobierno guyanés.

En Perú, la adquisición por parte de China Three Gorges de los activos sudamericanos de la empresa californiana Sempra Energy le otorgó el control de la central hidroeléctrica de Chaglla. Por otra parte, las empresas con sede en la RPC China Water and Electric y Harbin Electric Machinery corporation desempeñaron un papel importante en la instalación de 209,3 MW San Gabán III, aunque con importantes retrasos durante la pandemia de COVID-19.

En Chile, la empresa china Southern Power Industrial Corporation (SPIC) adquirió cinco instalaciones hidroeléctricas mediante la compra de Pacific Hydro en 2017. Las empresas con sede en la RPC también persiguieron un papel en el proyecto Hidroaysén, que implicaba la construcción de miles de kilómetros de líneas eléctricas a través de áreas ambientalmente sensibles, conectando las presas que se construirían en el extremo sur de Chile a los usuarios en la parte central del país. Al final, el proyecto se canceló por motivos medioambientales.

En Brasil, en 2016, China Three Gorges adquirió ocho instalaciones hidroeléctricas mediante la compra de Duke Energy por valor de 1.200 millones de dólares.

En Colombia, la china Sinohydro pujó sin éxito por la instalación de Hydroituango, en el departamento de Antioquia, pero regresó en diciembre de 2022 con Power China y una empresa china relativamente desconocida, “Yellow River”, como único postor para completar el proyecto que había sido arrebatado al consorcio colombiano al que había sido adjudicado.

Energía solar

En el sector de la energía solar, las empresas con sede en la RPC, aprovechando la financiación de socios bancarios chinos y los paneles fotovoltaicos de bajo coste de proveedores chinos, han desempeñado un papel como constructoras o proveedoras de aproximadamente el 90% de los nuevos parques eólicos y solares de la región.

Entre los parques solares construidos en China figuran dos de los mayores de la región: Cachari, de 300 MW, que Power China está construyendo en la provincia argentina de Jujuy con financiación del Banco de Exportación e Importación de China, y el proyecto multifásico Açu, de 1,1 GW, en Río de Janeiro (Brasil), que construirá China Machinery Engineering Corporation.

Además de la construcción y la financiación, las empresas con sede en la RPC son los principales proveedores de paneles fotovoltaicos para los proyectos solares de la región. Entre los mayores parques solares de América Latina, el de Villanueva, de 828 MW, en Sonora (México), y el de Nova Olinda, de 292 MW, en Piaui (Brasil), obtuvieron sus paneles solares de Jinko Solar, con sede en la RPC. Del mismo modo, el proyecto Puerto Libertad, de 405 GW, en Sonora (México), adquirió sus paneles solares a JA Solar, con sede en la RPC.

Más allá de las centrales eléctricas, el creciente dominio de los proveedores con sede en la RPC en la industria de paneles solares significa que una parte desproporcionada de los proyectos solares a pequeña escala para hogares y empresas en la región benefician directa o indirectamente a la RPC.

Energía eólica

En el sector de la energía eólica, al igual que en el de la energía solar, las empresas con sede en la RPC que se apoyan en socios bancarios chinos y utilizan turbinas de bajo coste y otros equipos cuya tecnología ha sido apropiada en gran medida de socios europeos, desempeñan un papel fundamental en los nuevos parques eólicos.

Entre los proyectos eólicos más significativos de empresas con sede en la RPC cabe citar la participación de China Goldwind en los parques eólicos de Loma Blanca, de 102,4 MW, y Mirimar, de 98,6 MW, en Argentina, y en la primera fase del parque eólico de Villonaco, de 76,5 MW, en Loja (Ecuador), aunque Goldwind no desempeñó un papel similar en las fases posteriores de Villonaco.

La china Goldwind también suministró turbinas al parque eólico Penonomé I, de 55 MW, en Panamá, en 2014, pero cedió su participación en el proyecto a la española AES en 2020.

Hydrochina participa en el parque eólico Cerro Policia, de 300 MW, previsto en Río Negro (Argentina).

Al igual que en el sector hidroeléctrico, las empresas con sede en la RPC también han adquirido activos de energía eólica en la región construidos por otras empresas. La adquisición de Zuma Energy por parte de China SPIC en noviembre de 2020 dio a la empresa el control de parques eólicos en cuatro estados mexicanos, incluido un parque eólico de 424 MW en Reynosa, el mayor del país. Del mismo modo, en Brasil, en 2019, China CGN Energy International Holdings adquirió participaciones en el parque eólico Lagoa dos Ventos, de 716 MW, mediante su adquisición a Enel Green Power Brasil Participações.

Vehículos eléctricos

En el sector de los vehículos eléctricos (VE), las empresas con sede en la RPC desempeñan un papel cada vez más dominante tanto en el transporte público, como en los vehículos privados.

Con respecto al transporte público, las empresas con sede en China han vendido más de 4.130 autobuses eléctricos a América Latina, incluidas las marcas chinas BYD, Foton, Yutong, Sunwin, Kinglong y Zhongtong.

En febrero de 2024, sólo Chile tenía más de 2.043 autobuses eléctricos, de los cuales todos menos 30 son chinos, incluidas las marcas BYD, Yutong y Kinglong. Santiago Metropolitana, con más de 1.000 autobuses eléctricos chinos, tiene más que en cualquier otra ciudad fuera de la RPC. Irónicamente, el alto precio de los vehículos fue supuestamente uno de los factores que obligó al gobierno de Santiago a aumentar las tarifas de los autobuses, lo que contribuyó a las protestas sociales en el país en el otoño de 2019.

En Colombia, el 100 por ciento de los 1.590 autobuses eléctricos que operan en el país, son chinos, en su mayoría de la marca BYD, aunque el país también utiliza algunos autobuses eléctricos chinos Sunwin y Yutong.

En Uruguay, 31 de los 36 autobuses eléctricos que operan en el país son chinos, de los fabricantes BYD y Yutong.

En Ciudad de México, al menos 328 de los 654 autobuses eléctricos que operan en el país son chinos.

De los países más grandes de América Latina, sólo en Brasil, con la empresa local de autobuses eléctricos Eletra, la penetración de los autobuses eléctricos chinos ha sido más limitada, con la única marca china en Brasil, BYD, habiendo vendido sólo 73 de los 444 autobuses eléctricos en el país.

En cuanto a otros tipos de VE, las empresas con sede en la República Popular China, encabezadas por BYD, están acaparando una cuota cada vez mayor de un mercado en rápido crecimiento. Las ventas de VE en América Latina crecieron un 91% de 2022 a 2023, hasta 94.000 vehículos, de los cuales BYD (sin apenas ventas de vehículos eléctricos en la región apenas dos años antes), vendió 18.000 unidades. Para 2030, se espera que la región compre 1 millón de VE al año, lo que crea una importante oportunidad para las marcas chinas de VE allí.

BYD está construyendo infraestructuras de fabricación y explotación de VE en toda la región. En octubre de 2023, anunció que se haría cargo de unas instalaciones desocupadas por el fabricante de automóviles estadounidense Ford en Camaçari, en el estado brasileño de Bahía, para construir allí vehículos eléctricos destinados al mercado brasileño y al del Mercosur en general. En Brasil, BYD también se ha asociado con la empresa brasileña Raizen para construir una red de 600 estaciones de carga en ocho grandes ciudades, con el objetivo de captar el 25% del mercado brasileño de estaciones de carga.

Además de vender más unidades, las empresas con sede en la República Popular China que operan en el mercado de vehículos eléctricos también están envolviendo a sus competidores mediante su participación en las cadenas de suministro de la competencia. Un número significativo de proveedores de Tesla tiene su sede en la RPC. La situación llevó a Tesla a invitar a sus proveedores chinos a construir nuevas operaciones en Nuevo León, México, donde está construyendo su nueva Gigafactoría EV.

Almacenamiento de electricidad

Las empresas con sede en China no sólo son proveedores clave de baterías para vehículos eléctricos en América Latina y en todo el mundo, sino que también son cada vez más proveedores clave de otros dispositivos de almacenamiento eléctrico a gran escala para operaciones comerciales, gubernamentales y privadas. En la República Dominicana, por ejemplo, la división de electricidad de la empresa china Huawei es un proveedor clave de baterías e inversores industriales.

Las empresas con sede en la RPC también están posicionadas para dominar la tecnología de baterías de nueva generación, como las de sodio.

Transmisión de electricidad

Como complemento al papel ampliado de la RPC en la energía verde en la región, las empresas con sede en la RPC desempeñan un papel cada vez más importante en los sistemas de transmisión y distribución de electricidad de la región.

En Brasil, a partir de la compra de siete activos de transmisión por parte de China State Grid en 2010 por valor de 989 millones de dólares, al menos 14 empresas eléctricas con sede en la RPC operan actualmente en el país, con una inversión acumulada de al menos 36.500 millones de dólares. A algunos expertos les preocupa que las empresas con sede en la República Popular China, bajo el Gobierno de Lula, que simpatiza con China, estén explotando sus relaciones dentro del país para estructurar licitaciones que les favorezcan.

En el mercado eléctrico chileno, dominado por el sector privado, gracias a cinco grandes adquisiciones en cinco años, las empresas con sede en la RPC controlan ahora al menos el 57% de la distribución eléctrica del país. Los planes actuales de China Southern Power Grid de aumentar su participación en la distribuidora eléctrica chilena Transelec del 28% al 70% podrían incrementar aún más esa cifra.

En Perú, la posible autorización por parte del gobierno de la compra de ENEL Perú por parte de China Southern Power Grid, permitiría a las empresas con sede en la RPC prácticamente el 100 por cien de la distribución de electricidad en el área metropolitana de Lima.

Las empresas con sede en la RPC han licitado además en importantes proyectos de infraestructuras eléctricas en otros países de América Latina. Entre ellos se incluyen los trabajos de mejora de la red eléctrica de Buenos Aires, un proyecto de China Machinery Engineering Corporation para completar un anillo de distribución y transformación de energía de 500 MW en Uruguay, y los trabajos de China National Electronics Import and Export Corporation (CEIEC) en la red eléctrica de Georgetown, Guyana.

Litio y minerales de tierras raras

Con respecto al litio y los metales de tierras raras, críticos para producir tecnologías de energía renovable, incluidas baterías y vehículos eléctricos, así como equipos militares avanzados, las empresas con sede en China no solo operan una parte importante de los sitios donde se extraen dichos minerales, sino que también controlan su procesamiento y transformación en productos intermedios como las baterías de iones de litio.

En Chile, en diciembre de 2018, la firma Tianqi, con sede en China, adquirió una participación del 24 por ciento en Sociedad Química y Minera (SQM), uno de los dos consorcios mineros de litio del país. En junio de 2023, la empresa automovilística china BYD anunció sus planes de construir una planta de 290 dólares para procesar el litio y convertirlo en componentes de baterías, cerca de los yacimientos mineros de la región de Antofagasta, en el norte de Chile.

En Bolivia, que cuenta con las mayores reservas de litio del mundo, un consorcio liderado por la empresa china Contemporary Amperex Technology Company (CATL), firmó en 2023 un acuerdo con el gobierno por valor de 1.400 millones de dólares para extraer litio de los salares de Uyuni y Oruro. En junio de 2023, la china CITIC Gouan firmó su propio acuerdo de 857 millones de dólares con el gobierno para una instalación de extracción de litio, con la posibilidad de invertir más adelante en una planta de producción de baterías de iones de litio en el país. Las actividades de las empresas con sede en la RPC en el sector del litio de Bolivia también incluyen proyectos más pequeños, como una planta piloto de Xinjian TBEA.

En Argentina, donde la minería del litio está más descentralizada y orientada al mercado, y las autorizaciones se gestionan principalmente a nivel provincial, las empresas con sede en la RPC participan activamente en varios proyectos en varias provincias. Entre ellos figura el proyecto Cauchari-Olaroz, en la provincia de Jujuy, explotado por la china Ganfeng junto con su socio canadiense Lithium Americas. También incluye Lithea, que Ganfeng adquirió en 2022 a la argentina Pluspetrol por 962 millones de dólares, con dos operaciones de litio en la provincia de Salta, y Minera Exar, de la que Ganfeng es también accionista mayoritario. Además, la china Zijin explota el yacimiento de litio Tres Quebradas, en Cajamarca, y estudia invertir en una planta para producir allí cátodos de baterías de iones de litio. Además, el fabricante de automóviles Chery, con sede en la República Popular China, y su socio chino Gotion están negociando con el gobierno de Jujuy la construcción de una planta de 400 millones de dólares para la fabricación de vehículos eléctricos, que utilizaría litio de la provincia.

En el desierto mexicano de Sonora, Bacanora, el principal yacimiento de litio del país, fue adquirido en 2021 por Ganfeng, con sede en la RPC, por 391 millones de dólares. En abril de 2022, la introducción de legislación por parte del gobierno mexicano y otras medidas para nacionalizar el sector llevaron a Ganfeng a suspender sus actividades para desarrollar los yacimientos, lo que llevó al gobierno, en noviembre de 2023, a revocar las licencias de la empresa para hacerlo.

A pesar de estos contratiempos, el fabricante de vehículos eléctricos Tesla planea obtener sus baterías de iones de litio de fuentes locales, lo que sitúa a los chinos como el proveedor clave una vez que se resuelvan los desacuerdos con el gobierno.

Más allá del litio, en el sector de los minerales de tierras raras, fundamentales para la producción de vehículos eléctricos, teléfonos inteligentes, ordenadores portátiles, dispositivos sanitarios y equipos militares, un grupo inversor chino liderado por Baosteel adquirió en 2011 una participación del 15%, por valor de 1.950 millones de dólares, en la empresa minera CBMM, cuyas operaciones en Brasil son una de las fuentes más importantes de concentraciones de niobio comercialmente recuperables del planeta.

Implicaciones y conclusiones

Los esfuerzos de la RPC por desarrollar capacidades y cuota de mercado en el ámbito de la energía verde, y los esfuerzos de su gobierno por promoverlos son comprensibles, dada su creciente importancia en el contexto de la alerta mundial. No obstante, las empresas occidentales y el gobierno estadounidense también deberían tomar nota del avance de la RPC en los sectores de la energía verde por las mismas razones.

Una transición mundial hacia la energía verde en la que las empresas con sede en la RPC dominen las tecnologías y los productos a los que los gobiernos occidentales se están pasando con gran coste, aceleraría enormemente la transferencia de riqueza de Occidente a la RPC. También supondría una enorme ventaja para la RPC, derivada de su posición de monopolio, y crearía enormes vulnerabilidades estratégicas para Occidente en sectores como la defensa y el espacio, que dependen de estas tecnologías.

Para América Latina, el dominio de la RPC en los sectores y tecnologías de energía verde también le otorga una enorme influencia sobre las acciones y el discurso de los gobiernos y el sector privado. Históricamente, la RPC ha utilizado repetidamente su peso económico para “castigar” a los actores cuyas declaraciones y acciones la ofenden. Ejemplos de ello son la suspensión de las compras de soja argentina en 2010, ante el proteccionismo del gobierno argentino contra los productos chinos. La RPC también suspendió una amplia gama de importaciones procedentes de Australia cuando este país se atrevió a cuestionar los orígenes de la pandemia de COVID-19 en Wuhan (China). Más recientemente, la RPC suspendió una línea de crédito de 6.500 millones de dólares a Argentina mientras el país atravesaba una crisis financiera, en respuesta a las declaraciones y acciones del gobierno entrante de Javier Milei percibidas como hostiles a la RPC.

Además, los contratos de la RPC con América Latina están repletos de “cláusulas de incumplimiento cruzado” y otros instrumentos que le permiten amenazar a los gobiernos que toman medidas objetables para la RPC en áreas mucho más allá de los negocios cubiertos por el contrato. En el contexto de este comportamiento pasado y presente, el dominio de la RPC de las principales fuentes de poder y movilidad en las economías latinoamericanas daría a la RPC un poder preocupante para intimidar a la región con respecto a su discurso y políticas relevantes para los intereses chinos.

Es imperativo que los gobiernos y las empresas occidentales hagan más para competir con la RPC en los sectores de energía verde. Al mismo tiempo, también es importante que los gobiernos latinoamericanos y de otros países, actuando en su propio interés a largo plazo, actúen con cautela a la hora de aprobar adquisiciones y proyectos que darían a las empresas con sede en la RPC un monopolio en el sector.

Mantener una diversidad de opciones en este ámbito cada vez más importante redunda en interés de los países de la región a largo plazo.